Abkommen zwischen der Schweizerischen Eidgenossenschaft und der Republik Österreich über die Zusammenarbeit in den Bereichen Steuern und Finanzmarkt

Abgeschlossen am 13. April 2012

(Stand am 1. Januar 2013)

Die Schweizerische Eidgenossenschaft und die Republik Österreich,

im Wunsch, die finanzpolitischen Beziehungen der beiden Staaten weiter zu festigen;

im Willen, die Zusammenarbeit im steuerlichen und finanzwirtschaftlichen Bereich zu stärken und den gegenseitigen Wettbewerb zu fördern;

im Bestreben, mittels dieses Abkommens eine Grundlage zu schaffen, die dem automatischen Informationsaustausch im Bereich der Kapitaleinkünfte in seiner Wirkung dauerhaft gleichkommt;

in Anbetracht der bereits bestehenden engen Zusammenarbeit im Bereich der Doppelbesteuerung,

sind wie folgt übereingekommen:

Teil 1 Allgemeines[↑]

Artikel 1 Inhalt und Zweck[↑]

1. Mit diesem Abkommen soll durch bilaterale Zusammenarbeit der Vertragsstaaten die effektive Besteuerung der betroffenen Personen in der Republik Österreich sichergestellt werden. Die Vertragsstaaten sind sich einig, dass die in diesem Abkommen vereinbarte bilaterale Zusammenarbeit in ihrer Wirkung dem automatischen Informationsaustausch im Bereich der Kapitaleinkünfte dauerhaft gleichkommt.

2. Zu diesem Zweck vereinbaren die Vertragsstaaten eine bilaterale Zusammenarbeit, die im Kern folgende Elemente enthält:

- Vermögenswerte bei einer schweizerischen Zahlstelle von in der Republik Österreich ansässigen betroffenen Personen werden auf der Grundlage dieses Abkommens nachversteuert;

- auf Erträgen und Gewinnen aus Vermögenswerten bei einer schweizerischen Zahlstelle wird von in der Republik Österreich ansässigen betroffenen Personen nach den Regelungen dieses Abkommens eine abgeltende Steuer erhoben;

- die Schweiz kann von der Republik Österreich nach Massgabe dieses Abkommens die Einführung von Massnahmen zur Sicherung der Besteuerung von in der Schweiz ansässigen Personen verlangen in Bezug auf Kapitalerträge, die bei Zahlstellen in der Republik Österreich erzielt werden.

3. Ungeachtet sonstiger Bestimmungen findet dieses Abkommen keine Anwendung auf Erträge oder Gewinne, von denen in Anwendung des Abkommens vom 26. Oktober 2004 zwischen der Schweizerischen Eidgenossenschaft und der Europäischen Gemeinschaft über Regelungen, die den in der Richtlinie 2003/48/EG des Rates im Bereich der Besteuerung von Zinserträgen festgelegten Regelungen gleichwertig sind (nachfolgend «Zinsbesteuerungsabkommen» genannt), ein Steuerrückbehalt erhoben worden ist oder eine freiwillige Offenlegung erfolgt. Teil 2 dieses Abkommens bleibt unberührt.

4. Ungeachtet sonstiger Bestimmungen bezieht sich mit Wirkung ab dem Datum der Anwendung der einschlägigen Bestimmungen etwaiger Änderungen des Zinsbesteuerungsabkommens, einschliesslich durch ein neues Abkommen, der Verweis auf das Zinsbesteuerungsabkommen in Absatz 3 auf das Abkommen in der entsprechend geänderten Fassung.

Artikel 2 Begriffsbestimmungen[↑]

Für die Zwecke dieses Abkommens, soweit nichts anderes bestimmt ist:

- bedeutet der Ausdruck «Vertragsstaat», je nach Zusammenhang, die Republik Österreich oder die Schweiz;

- bedeutet «Republik Österreich» das Hoheitsgebiet der Republik Österreich;

- bedeutet «Schweiz» das Hoheitsgebiet der schweizerischen Eidgenossenschaft in Übereinstimmung mit dem Völkerrecht und ihren innerstaatlichen Rechtsvorschriften;

- bedeutet der Ausdruck «zuständige Behörde»:

- in der Republik Österreich der Bundesminister für Finanzen oder die von ihm bestimmte Behörde,

- in der Schweiz das Eidgenössische Finanzdepartement oder die von ihm bestimmte Behörde;

- bedeutet der Ausdruck «schweizerische Zahlstelle» Banken nach dem schweizerischen Bankengesetz vom 8. November 1934 und Wertpapierhändler nach dem Börsengesetz vom 24. März 1995.

Als schweizerische Zahlstelle gelten ebenfalls in der Schweiz ansässige beziehungsweise errichtete natürliche und juristische Personen, Personengesellschaften und Betriebsstätten ausländischer Gesellschaften, die im Rahmen ihrer Geschäftstätigkeit regelmässig Vermögenswerte von Dritten entgegennehmen, halten, anlegen, übertragen oder lediglich Erträge nach Artikel 17 Absatz 1 leisten oder absichern.

Für die Zwecke von Teil 3 dieses Abkommens werden Personen, die Dividenden oder Zinsen direkt an ihre Beteiligten oder Gläubiger zahlen, allein durch diesen Umstand nicht zur Zahlstelle, sofern die Summe der jährlich bezahlten Dividenden und Zinsen einen Betrag von 1 Million Schweizer Franken nicht übersteigt;

- bedeutet der Ausdruck «Vermögenswerte» die bei schweizerischen Zahlstellen auf Konten oder Depots verbuchten Vermögen. Nicht als Vermögenswerte gelten Inhalte von Schrankfächern und Versicherungsverträge, die regulatorisch der schweizerischen Finanzmarktaufsicht unterstellt sind, ausgenommen Vermögenswerte, die von einer Lebensversicherungsgesellschaft für einen Versicherungsnehmer im Zusammenhang mit einem individualisiert verwalteten Vermögen in Verbindung mit einem minimalen Versicherungsschutz und Aus- oder Rückzahlungsbedingungen, die nicht auf Tod, Invalidität oder Krankheit beschränkt sind, gehalten werden (nachfolgend «Lebensversicherungsmantel» genannt);

- bedeutet der Ausdruck «Konto» oder «Depot» ein Konto oder ein Depot, auf dem Vermögenswerte nach Buchstabe f verbucht sind;

- bezieht sich der Ausdruck «betroffene Person» auf eine in der Republik Österreich ansässige natürliche Person, die:

- als Vertragspartner einer schweizerischen Zahlstelle Konto- oder Depotinhaber sowie nutzungsberechtigte Person der entsprechenden Vermögenswerte ist; oder

- nach den von einer schweizerischen Zahlstelle gestützt auf die geltenden schweizerischen Sorgfaltspflichten und unter Berücksichtigung sämtlicher bekannten Umstände getätigten Feststellungen als nutzungsberechtigte Person von Vermögenswerten gilt, die gehalten werden von:

- einer Sitzgesellschaft (insbesondere juristischen Personen, Gesellschaften, Anstalten, Stiftungen, Trusts, Treuhandunternehmen und ähnlichen Verbindungen, die kein Handels-, Fabrikations- oder anderes nach kaufmännischer Art geführtes Gewerbe betreiben), oder

- einer Lebensversicherungsgesellschaft im Zusammenhang mit einem Lebensversicherungsmantel, oder

- einer anderen natürlichen Person über ein Konto oder Depot bei einer schweizerischen Zahlstelle.

Eine Sitzgesellschaft gilt ausnahmsweise als nutzungsberechtigte Person, wenn der Nachweis erbracht ist, dass sie nach dem Recht des Ortes ihrer Errichtung oder der tatsächlichen Verwaltung selbst effektiv besteuert wird oder nach dem österreichischen Recht als intransparent bezüglich ihres Einkommens gilt.

Eine in der Republik Österreich ansässige natürliche Person gilt nicht als betroffene Person hinsichtlich Vermögenswerten von Personenverbindungen, Vermögenseinheiten, Trusts oder Stiftungen, wenn keine feststehende wirtschaftliche Berechtigung an solchen Vermögenswerten besteht.

Die nutzungsberechtigte Person eines Lebensversicherungsmantels gilt nicht als betroffene Person, wenn die Versicherungsgesellschaft gegenüber der schweizerischen Zahlstelle darlegt, dass die steuerlichen Voraussetzungen für die Anerkennung der Lebensversicherungspolice in der Republik Österreich erfüllt sind.

Für die Zwecke von Teil 3 dieses Abkommens gilt eine natürliche Person nicht als betroffene Person, wenn sie:

- als schweizerische Zahlstelle handelt; oder

- im Auftrag einer juristischen Person, eines Investmentfonds oder eines vergleichbaren Investmentsystems handelt; oder

- im Auftrag einer anderen natürlichen Person handelt, welche die betroffene Person ist, und deren Identität und Wohnsitz der Zahlstelle mitteilt.

Liegen einer schweizerischen Zahlstelle Informationen vor, die den Schluss nahelegen, dass die natürliche Person, die Erträge nach Artikel 17 Absatz 1 vereinnahmt oder zu deren Gunsten solche Erträge vereinnahmt werden, nicht die betroffene Person ist, so unternimmt sie angemessene Schritte zur Feststellung der Identität der betroffenen Person. Kann die schweizerische Zahlstelle die betroffene Person nicht feststellen, so behandelt sie die fragliche natürliche Person als die betroffene Person.

In den Fällen der Gesamtrechtsnachfolge tritt der Rechtsnachfolger an die Stelle der betroffenen Person.

Ist zumindest eine betroffene Person an einer Kollektivbeziehung oder einem Gemeinschaftskonto beteiligt, so sind die Vermögenswerte der betroffenen Person zuzurechnen. Dies gilt nicht, wenn die schweizerische Zahlstelle sämtliche beteiligten Personen bestimmen kann. In diesem Fall ist eine Aufteilung der Vermögenswerte gemäss der Anzahl der Vertragspartner vorzunehmen («nach Köpfen») und die Abrechnung entsprechend auszugestalten, es sei denn, die schweizerische Zahlstelle ist über eine abweichende Berechtigungsquote informiert und dokumentiert sie entsprechend. Ist zumindest eine betroffene Person an einer Personengesellschaft beteiligt, gelten die Regelungen dieses Absatzes zu Kollektivbeziehung und Gemeinschaftskonto entsprechend;

- bedeutet der Ausdruck «Kontoinhaber» oder «Depotinhaber» die Person, die in Bezug auf die Vermögenswerte einer betroffenen Person die Vertragspartei einer schweizerischen Zahlstelle ist;

- bedeuten die Ausdrücke:

- «Stichtag 1» den 31. Dezember 2002,

- «Stichtag 2» den 31. Dezember 2010,

- «Stichtag 3» den letzten Tag des fünften Monats nach dem Inkrafttreten dieses Abkommens,

- «Stichtag 4» den letzten Tag des sechsten Monats nach dem Inkrafttreten dieses Abkommens;

- bedeuten die Ausdrücke:

- «BAO» die österreichische Bundesabgabenordnung,

- «EStG» das österreichische Einkommensteuergesetz 1988,

- «VbVG» das österreichische Verbandsverantwortlichkeitsgesetz,

- «FinStrG» das österreichische Finanzstrafgesetz,

- «StGB» das österreichische Strafgesetzbuch,

- «VStG» das schweizerische Bundesgesetz vom 13. Oktober 1965 über die Verrechnungssteuer.

Soweit in diesem Abkommen auf eine Gesetzesbestimmung eines Vertragsstaates verwiesen wird, ist die im Zeitpunkt der Unterzeichnung dieses Abkommens geltende Fassung massgeblich.

Artikel 3 Identität und Ansässigkeit der betroffenen Person[↑]

- Um die Identität und die Ansässigkeit der betroffenen Person zu ermitteln, registriert die Zahlstelle nach den geltenden schweizerischen Sorgfaltspflichten für die Aufnahme einer Geschäftsbeziehung deren Namen, Vornamen, Geburtsdatum, Anschrift und Angaben zum Wohnsitz. Für vertragliche Beziehungen oder für Transaktionen bei Fehlen einer vertraglichen Beziehung, die beim oder nach dem Inkrafttreten dieses Abkommens eingegangen oder durchgeführt wurden, wird der Wohnsitz für natürliche Personen mit einem von der Republik Österreich ausgestellten Reisepass oder Personalausweis, die geltend machen, in einem anderen Staat als in der Republik Österreich oder der Schweiz ansässig zu sein, aufgrund einer Wohnsitzbescheinigung der zuständigen Steuerverwaltung des Staates bestimmt, als dessen Ansässiger sich die natürliche Person ausweist. Fehlt eine solche Bescheinigung, so gilt die Republik Österreich als Ansässigkeitsstaat.

- Für Zwecke des Teils 2 dieses Abkommens ist der Wohnsitz am Stichtag 2 massgebend. Der Wohnsitz bestimmt sich nach den Grundsätzen des Absatzes 1.

Teil 2 Regelung zur Nachversteuerung von Vermögenswerten bei schweizerischen Zahlstellen[↑]

Art. 4 Information der betroffenen Person durch die schweizerische Zahlstelle[↑]

- Schweizerische Zahlstellen informieren die Konto- und Depotinhaber innerhalb einer Frist von zwei Monaten nach dem Inkrafttreten dieses Abkommens über den Inhalt dieses Abkommens und die daraus resultierenden Rechte und Pflichten der betroffenen Person.

- Eröffnet eine betroffene Person zwischen dem Inkrafttreten dieses Abkommens und dem Stichtag 3 eine Geschäftsbeziehung bei einer schweizerischen Zahlstelle, so erfolgt die Information nach Absatz 1 zusammen mit einem Hinweis auf Artikel 6 bei Vertragsschluss.

Artikel 5 Rechte und Pflichten der betroffenen Person[↑]

- Eine betroffene Person, die am Stichtag 2 und beim Inkrafttreten dieses Abkommens bei derselben schweizerischen Zahlstelle ein Konto oder Depot unterhält, muss der schweizerischen Zahlstelle spätestens per Stichtag 3 schriftlich mitteilen, für welche der beim Inkrafttreten dieses Abkommens bestehenden Konten oder Depots die Nachversteuerung durch Einmalzahlung nach Artikel 7 erfolgen soll und für welche Konten oder Depots sie der schweizerischen Zahlstelle die Ermächtigung zur freiwilligen Meldung nach Artikel 9 gewährt. Eine abgegebene Mitteilung ist ab Inkrafttreten dieses Abkommens unwiderruflich.

- Entscheidet sich die betroffene Person zur Nachversteuerung durch Einmalzahlung nach Artikel 7, so stellt sie für die Begleichung der Einmalzahlung den erforderlichen Geldbetrag sicher.

- Bei Konten oder Depots, bei denen die betroffene Person bis zum Stichtag 3 keine Mitteilung nach Absatz 1 abgibt, erfolgt die Nachversteuerung durch Einmalzahlung nach Artikel 7.

- Ist der Konto- oder Depotinhaber mit der betroffenen Person nicht identisch, so ist die schweizerische Zahlstelle berechtigt, nach den Weisungen und Mitteilungen des Konto- oder Depotinhabers zu handeln.

Artikel 6 Aufnahme einer neuen Kundenbeziehung[↑]

- 1. Eine betroffene Person, die zwischen dem Stichtag 2 und dem Stichtag 3 in eine Kundenbeziehung zu einer schweizerischen Zahlstelle getreten ist, muss der schweizerischen Zahlstelle spätestens per Stichtag 4 schriftlich mitteilen, ob:

- die eingebrachten Vermögenswerte am Stichtag 2 bei einer schweizerischen Zahlstelle verbucht waren; und

- die Kundenbeziehung zu dieser schweizerischen Zahlstelle beim Inkrafttreten dieses Abkommens weiterhin besteht.

- Waren die Vermögenswerte gemäss der Mitteilung nach Absatz 1 am Stichtag 2 bei einer schweizerischen Zahlstelle verbucht und besteht beim Inkrafttreten dieses Abkommens keine Kundenbeziehung der betroffenen Person zu dieser schweizerischen Zahlstelle mehr, so führt die neue schweizerische Zahlstelle Massnahmen nach Teil 2 dieses Abkommens durch. Die früheren schweizerischen Zahlstellen sind zur Kooperation verpflichtet. Die betroffene Person muss spätestens per Stichtag 4:

- die neue schweizerische Zahlstelle nach Artikel 5 Absatz 1 benachrichtigen; und

- die neue schweizerische Zahlstelle schriftlich ermächtigen, sämtliche notwendigen Informationen zur Durchführung der Nachversteuerung durch Einmalzahlung nach Artikel 7 oder zur freiwilligen Meldung nach Artikel 9, je nach Mitteilung nach Artikel 5 Absatz 1, bei der ehemaligen schweizerischen Zahlstelle anzufordern; und

- die ehemalige schweizerische Zahlstelle schriftlich ermächtigen, sämtliche notwendigen Informationen zur Durchführung der Nachversteuerung durch Einmalzahlung nach Artikel 7 oder zur freiwilligen Meldung nach Artikel 9 der neuen schweizerischen Zahlstelle auf Anfrage zu übermitteln.

- Waren die Vermögenswerte gemäss der Mitteilung nach Absatz 1 am Stichtag 2 bei einer schweizerischen Zahlstelle verbucht und besteht beim Inkrafttreten dieses Abkommens die Kundenbeziehung zu dieser schweizerischen Zahlstelle weiterhin, so führt die neue schweizerische Zahlstelle für die bei ihr verbuchten Vermögenswerte der betroffenen Person keine weiteren Massnahmen nach Teil 2 dieses Abkommens durch.

- Waren die Vermögenswerte gemäss der Mitteilung nach Absatz 1 am Stichtag 2 nicht bei einer schweizerischen Zahlstelle verbucht, so führt die neue schweizerische Zahlstelle für die bei ihr verbuchten Vermögenswerte der betroffenen Person keine weiteren Massnahmen nach Teil 2 dieses Abkommens durch.

- Kommt die betroffene Person ihren Verpflichtungen nach den Absätzen 1 und 2 nicht nach, so hat die neue schweizerische Zahlstelle Identität und Wohnsitz der betroffenen Person zu melden. Das Verfahren nach Artikel 9 findet sinngemäss Anwendung. Eine schriftliche Ermächtigung durch die betroffene Person ist in diesem Fall nicht erforderlich.

Artikel 7 Nachversteuerung durch Einmalzahlung[↑]

- Unter Vorbehalt von Artikel 6 und 11 erheben schweizerische Zahlstellen per Stichtag 3 eine Einmalzahlung auf den bei ihnen verbuchten Vermögenswerten der betroffenen Person.

- Die Einmalzahlung bemisst sich nach Anhang I dieses Abkommens. Der Steuersatz beträgt 30 Prozent.

- Gleichzeitig mit der Erhebung der Einmalzahlung erstellt die schweizerische Zahlstelle zuhanden der betroffenen Person eine Bescheinigung nach festgelegtem Muster. Die Bescheinigung enthält die folgenden Angaben:

- Identität (Name und Geburtsdatum) und Wohnsitz der betroffenen Person;

- soweit bekannt, die österreichische Finanzamts- und Steuernummer und/ oder die österreichische Sozialversicherungsnummer;

- Name und Anschrift der schweizerischen Zahlstelle;

- Kundennummer der betroffenen Person (Kunden-, Konto- oder Depot-Nummer, IBAN-Code);

- Betrag der Einmalzahlung und Berechnungsmodalitäten.

Erhebt die betroffene Person gegen die Bescheinigung nicht innerhalb von 30 Tagen nach deren Zustellung Einspruch, gilt diese als genehmigt.

- Die schweizerische Zahlstelle überweist die erhobenen Einmalzahlungen nach Genehmigung der Bescheinigungen nach Absatz 3 jeweils monatlich an die zuständige schweizerische Behörde. Die erste Überweisung erfolgt einen Monat nach dem Stichtag 3. Die zuständige schweizerische Behörde leitet die Einmalzahlungen jeweils monatlich an die zuständige österreichische Behörde weiter. Die erste Weiterleitung erfolgt zwei Monate nach dem Stichtag 3.

- Die Einmalzahlungen nach Absatz 2 werden von schweizerischen Zahlstellen in Euro berechnet, abgezogen und an die zuständige schweizerische Behörde überwiesen. Erfolgt die Konto- oder Depotführung nicht in dieser Währung, so nimmt die schweizerische Zahlstelle die Umrechnung zum Devisentagesfixkurs publiziert durch die SIX Telekurs AG an den für die Berechnung massgebenden Stichtagen vor. Die Weiterleitung durch die zuständige schweizerische Behörde an die zuständige österreichische Behörde erfolgt ebenfalls in Euro.

- Mit der vollständigen Gutschrift der Einmalzahlung auf dem bei der schweizerischen Zahlstelle dafür eingerichteten Abwicklungskonto gelten die österreichischen Erbschaftssteuer- und Schenkungssteueransprüche und die Ansprüche auf die gemeinschaftlichen Bundesabgaben gemäss Paragraph 8 Absatz 1 erster Satz erster und dritter Fall des österreichischen Finanzausgleichsgesetzes 2008, die auf den – auf den entsprechenden Konten und Depots verbuchten – Vermögenswerten entstanden sind, als abgegolten. Der im Zeitpunkt des Inkrafttretens dieses Abkommens von der Abgeltungswirkung erfasste Betrag im Konto oder Depot entspricht dem relevanten Kapital Kr wie in Anhang I dieses Abkommens bestimmt. Demzufolge:

- wenn K10 kleiner ist als K8, entspricht Kr dem Betrag K8;

- wenn K10 gleich gross oder grösser als K8 und gleich gross oder kleiner als 1.2 * K8 ist, entspricht Kr dem Betrag K10;

- wenn K10 grösser als 1.2 * K8 ist, entspricht Kr dem höheren der folgenden Beträge:

- 1.2 * K8, oder

- K8, zuzüglich der Summe:

- der Zuflüsse von Vermögenswerten zwischen dem Stichtag 2 und dem Inkrafttreten dieses Abkommens, welche die zwischen dem Stichtag 1 und dem Stichtag 2 erfolgten Abflüsse kompensieren, und

- der Wertsteigerungen zwischen dem Stichtag 2 und dem Inkrafttreten dieses Abkommens auf den am Stichtag 2 auf dem entsprechenden Konto oder Depot verbuchten Vermögenswerten, wobei als Wertsteigerungen Erträge nach Artikel 17 Absatz 1 sowie nicht realisierte Kursgewinne gelten,

sofern die betroffene Person spätestens per Stichtag 3 alle Unterlagen zur Verfügung stellt, welche notwendig sind, um die Berechnungen nach (i) und (ii) anzuwenden.

Soweit Vermögenswerte direkt oder indirekt aus der Republik Österreich zufliessen und diese zwischen der Unterzeichnung und dem Inkrafttreten dieses Abkommens aus der Republik Österreich abgeflossen sind, findet insoweit Satz 1 keine Anwendung. Der hinsichtlich dieser Vermögenswerte erhobene Anteil der Einmalzahlung gilt als Vorauszahlung im Sinne von Paragraph 45 EStG für den Veranlagungszeitraum 2013; Paragraph 46 Absatz 2 EStG ist nicht anwendbar.

- Die Steueransprüche, die vor dem Stichtag 1 entstanden sind, gelten im selben Umfang wie die in Absatz 6 genannten Steueransprüche als abgegolten.

- Die Abgeltungswirkung nach den Absätzen 6 und 7 erstreckt sich auf alle Gesamtschuldner nach der österreichischen Bundesabgabeordnung.

- Die Abgeltungswirkung nach den Absätzen 6 bis 8 tritt nicht ein, soweit:

- die Vermögenswerte aus einer in Paragraph 165 Absatz 1 StGB (Geldwäscherei) genannten mit Strafe bedrohten Handlung (mit Ausnahme des Paragraphen 33 FinStrG in Verbindung mit den Paragraphen 38a oder 39 FinStrG) herrühren; oder

- im Zeitpunkt der Unterzeichnung dieses Abkommens den nach österreichischem Recht zuständigen Behörden konkrete Hinweise auf nicht versteuerte Vermögenswerte der betroffenen Person auf Konten und Depots bei einer schweizerischen Zahlstelle vorlagen und dies der betroffenen Person bekannt war oder diesbezüglich Verfolgungshandlungen (Paragraph 29 Absatz 3 Buchstabe a FinStrG) wegen eines Finanzvergehens gesetzt worden sind.

In diesen Fällen wird eine geleistete Einmalzahlung von der nach österreichischem Recht zuständigen österreichischen Behörde als freiwillige Zahlung auf die geschuldeten Steuern der betroffenen Person behandelt. Paragraph 214 Absatz 1 BAO gilt sinngemäss.

- Absätze 6 und 7 haben keine Auswirkung auf die Berechnung der Grundlage der Mehrwertsteuereigenmittel nach der Verordnung 1553/89/EG des Rates vom 29. Mai 1989.

Artikel 8 Verfolgung von Finanzvergehen bei der Einmalzahlung[↑]

- Soweit Steueransprüche durch Einmalzahlung nach Artikel 7 abgegolten sind, findet keine Verfolgung von diesen Abgabenansprüchen betreffenden Finanzvergehen statt.

- Kann eine andere Straftat als ein Finanzvergehen wegen der Strafbarkeit eines Finanzvergehens nicht bestraft oder geahndet werden, so gilt dies auch dann, wenn die Strafbarkeit des Finanzvergehens aufgrund dieses Abkommens entfällt.

Artikel 9 Freiwillige Meldung[↑]

- Die Erhebung der Einmalzahlung nach Artikel 7 entfällt, wenn die betroffene Person ihre schweizerische Zahlstelle spätestens per Stichtag 3 schriftlich ermächtigt, die Informationen nach Absatz 2 an die zuständige österreichische Behörde zu melden.

- Die schweizerische Zahlstelle übermittelt im Falle der schriftlichen Ermächtigung durch die betroffene Person folgende Angaben an die zuständige schweizerische Behörde:

- Identität (Name und Geburtsdatum) und Wohnsitz der betroffenen Person;

- soweit bekannt, die österreichische Finanzamts- und Steuernummer und/ oder die österreichische Sozialversicherungsnummer;

- Name und Anschrift der schweizerischen Zahlstelle;

- Kundennummer der betroffenen Person (Kunden-, Konto- oder Depot-Nummer, IBAN-Code);

- jährlicher Kontostand per 31. Dezember für die Periode zwischen dem Stichtag 1 und dem Inkrafttreten dieses Abkommens.

Diese Angaben werden monatlich übermittelt. Die erste Übermittlung erfolgt einen Monat nach dem Stichtag 3. Die letzte Übermittlung erfolgt sechs Monate nach dem Stichtag 3.

- Die zuständige schweizerische Behörde übermittelt die Informationen nach Absatz 2 jeweils monatlich an die zuständige österreichische Behörde. Die erste Übermittlung erfolgt zwei Monate nach dem Stichtag 3. Die letzte Übermittlung erfolgt sieben Monate nach dem Stichtag 3. Spätere Meldungen übermittelt die schweizerische Zahlstelle unverzüglich an die zuständige schweizerische Behörde, die sie unverzüglich an die zuständige österreichische Behörde weiterleitet.

- Bei einer freiwilligen Meldung erhält die betroffene Person von der schweizerischen Zahlstelle eine Bescheinigung über die übermittelten Informationen.

- Kann die zuständige österreichische Behörde die betroffene Person aufgrund der übermittelten Informationen nicht identifizieren, so kann sie die zuständige schweizerische Behörde um weitere Informationen ersuchen.

Artikel 10 Verfolgung von Finanzvergehen bei freiwilliger Meldung[↑]

- Ergibt die Überprüfung der Angaben nach Artikel 9 Absatz 2, dass unter Verletzung einer abgabenrechtlichen Anzeige-, Offenlegungs- oder Wahrheitspflicht eine Abgabenverkürzung bewirkt worden ist, so gilt die freiwillige Meldung ab dem Zeitpunkt der schriftlichen Ermächtigung nach Artikel 9 Absatz 1 als Selbstanzeige nach Paragraph 29 Absatz 1 Satz 1 FinStrG bezogen auf die gemeldeten Konten oder Depots. Die Rechtsfolgen bestimmen sich nach Paragraph 29 FinStrG, wobei die für die Feststellung der Verkürzung bedeutsamen Umstände innerhalb einer von der zuständigen österreichischen Behörde festgesetzten angemessenen Frist durch die betroffene Person offengelegt werden müssen.

- Die in Absatz 1 genannten Rechtsfolgen treten nicht ein, soweit:

- die Vermögenswerte aus einer in Paragraph 165 Absatz 1 StGB (Geldwäscherei) genannten mit Strafe bedrohten Handlung (mit Ausnahme des Paragraphen 33 FinStrG in Verbindung mit den Paragraphen 38a oder 39 FinStrG) herrühren; oder

- die Tat im Zeitpunkt der Unterzeichnung dieses Abkommens hinsichtlich ihrer objektiven Tatbestandsmerkmale bereits ganz oder teilweise entdeckt und dies der betroffenen Person bekannt war oder diesbezüglich Verfolgungshandlungen (Paragraph 29 Absatz 3 Buchstabe a FinStrG) gesetzt worden sind.

Artikel 11 Fehlende flüssige Mittel für die Erhebung der Einmalzahlung[↑]

- Gibt eine betroffene Person aufgrund einer Information der schweizerischen Zahlstelle nach Artikel 4 der schweizerischen Zahlstelle schriftlich bekannt, dass sie die Erhebung der Einmalzahlung nach Artikel 7 wünscht, verfügt sie jedoch zum Stichtag 3 nicht über einen ausreichenden Geldbetrag auf dem betreffenden Konto bei der schweizerischen Zahlstelle, so muss die schweizerische Zahlstelle der betroffenen Person schriftlich eine Fristverlängerung von längstens acht Wochen für die Sicherstellung eines ausreichenden Geldbetrages auf dem Konto einräumen. Zugleich muss sie die betroffene Person auf mögliche Konsequenzen nach Absatz 3 hinweisen. Dasselbe gilt, wenn die Einmalzahlung auf Grund von Artikel 5 Absatz 3 erhoben wird.

- Wurde eine Fristverlängerung nach Absatz 1 gewährt, so erhebt die schweizerische Zahlstelle die Einmalzahlung am Tag des Fristablaufs. Die Wirkung der Einmalzahlung entspricht der Einmalzahlung nach Artikel 7 Absatz 6 mit der Massgabe, dass sie erst mit Gutschrift auf dem Abwicklungskonto der schweizerischen Zahlstelle eintritt.

- Besteht beim Inkrafttreten bei der schweizerischen Zahlstelle ein Konto oder ein Depot einer betroffenen Person und kann eine Einmalzahlung aufgrund fehlender flüssiger Mittel nicht vollständig erhoben werden, so muss die schweizerische Zahlstelle die betroffene Person entsprechend Artikel 9 melden. Eine schriftliche Ermächtigung durch die betroffene Person ist in diesem Fall nicht erforderlich.

Artikel 12 Versäumte Identifizierung einer betroffenen Person[↑]

- Versäumt es eine schweizerische Zahlstelle, eine betroffene Person zu identifizieren und diese über ihre Rechte und Pflichten nach Artikel 5 zu informieren und wird diese Person nachträglich durch die schweizerische Zahlstelle als betroffene Person identifiziert, so kann die betroffene Person mit dem Einverständnis der zuständigen Behörden der Vertragsstaaten dennoch die Rechte und Pflichten nach Artikel 5 wahrnehmen. Die Nachversteuerung nach Artikel 7 oder die freiwillige Meldung nach Artikel 9 ist innerhalb einer von den zuständigen Behörden der Vertragsstaaten gemeinsam festzusetzenden Frist durchzuführen.

- Zusätzlich zu einer nachträglichen Einmalzahlung nach Absatz 1 erhebt die schweizerische Zahlstelle von der betroffenen Person vom Stichtag 3 bis zur Erhebung der Einmalzahlung einen Verzugszins in der Höhe von 0,5 Prozent für jeden vollen Monat.

Artikel 13 Unvollständige oder zu Unrecht erfolgte Erhebung der Einmalzahlung[↑]

- Erhebt die schweizerische Zahlstelle die Einmalzahlung nach Artikel 7 aufgrund eines Berechnungs- oder Abwicklungsfehlers nicht in vollständiger Höhe, so kann die schweizerische Zahlstelle der betroffenen Person den fehlenden Betrag zuzüglich eines Verzugszinses entsprechend Artikel 12 Absatz 2 nachbelasten. Die schweizerische Zahlstelle bleibt gegenüber der zuständigen schweizerischen Behörde jedenfalls zur entsprechenden Nachleistung verpflichtet. Dasselbe gilt für erhobene Verzugszinsen. Die zuständige schweizerische Behörde leitet nachgeleistete Einmalzahlungen einschliesslich erhobener Verzugszinsen unverzüglich an die zuständige österreichische Behörde weiter.

- In Fällen von Absatz 1 tritt für die betroffene Person die Wirkung nach Artikel 7 Absatz 6 auch ein, wenn die betroffene Person den Berechnungs- oder Abwicklungsfehler ohne grobes Verschulden nicht erkannt hat. Wird der Berechnungs- oder Abwicklungsfehler nach Absatz 1 korrigiert, tritt die Wirkung nach Artikel 7 Absatz 6 in jedem Fall ein.

- Ist die Einmalzahlung ohne rechtlichen Grund bezahlt worden, so hat die betroffene Person gegenüber der zuständigen österreichischen Behörde einen Anspruch auf Erstattung der Einmalzahlung.

Artikel 14 Wirkung der Bescheinigung[↑]

Werden der nach österreichischem Recht zuständigen österreichischen Behörde aus anderem Anlass als im Rahmen der Durchführung dieses Abkommens Vermögenswerte bekannt, die nach Artikel 7 nachversteuert wurden oder nach Artikel 9 freiwillig gemeldet wurden, muss die betroffene Person nachweisen, dass diese Vermögenswerte abgeltend nach diesem Abkommen besteuert wurden oder durch Meldung nach Artikel 9 der zuständigen österreichischen Behörde bekannt wurden. Der Nachweis gilt durch die Vorlage der Bescheinigung der schweizerischen Zahlstelle nach Artikel 7 Absatz 3 oder Artikel 9 Absatz 4 als erbracht. Bestehen Zweifel an der Echtheit einer Bescheinigung, so kann die nach österreichischem Recht zuständige österreichische Behörde unter Einschaltung der zuständigen österreichischen Behörde die zuständige schweizerische Behörde um Prüfung der Bescheinigung ersuchen.

Artikel 15 Zielstaaten abgezogener Vermögenswerte[↑]

Die zuständige schweizerische Behörde teilt der zuständigen österreichischen Behörde innerhalb von zwölf Monaten nach dem Stichtag 3 die gemessen am Volumen der Vermögenswerte zehn wichtigsten Staaten oder Territorien in der Reihenfolge ihrer Wichtigkeit mit, wohin diejenigen betroffenen Personen, die ihr Konto oder Depot zwischen der Unterzeichnung und dem Inkrafttreten dieses Abkommens aufgelöst haben, die Vermögenswerte der saldierten Konten und Depots überwiesen haben. Die Mitteilung enthält zudem die Anzahl betroffener Personen pro Staat respektive Territorium. Die gestützt auf diesen Artikel erhobenen und mitgeteilten Angaben werden von den Vertragsstaaten nicht veröffentlicht.

Artikel 16 Verzicht auf die Verfolgung von Straftaten und Ordnungswidrigkeiten, Haftung[↑]

- Beteiligte an einem Finanzvergehen, das vor Unterzeichnung dieses Abkommens von einer betroffenen Person hinsichtlich von Vermögenswerten im Sinne dieses Abkommens begangen wurde, werden nicht verfolgt. In diesen Fällen wird auch keine Geldbusse gegen Verbände im Sinne des VbVG, die für diese Finanzvergehen verantwortlich sind, festgesetzt. Sätze 1 und 2 gelten nicht, wenn die Tat im Zeitpunkt der Unterzeichnung dieses Abkommens hinsichtlich ihrer objektiven Tatbestandsmerkmale bereits ganz oder teilweise entdeckt und dies den Beteiligten bekannt war oder diesbezüglich Verfolgungshandlungen (Paragraph 29 Absatz 3 Buchstabe a FinStrG) gesetzt worden sind.

- Unter den Voraussetzungen des Absatzes 1 entfällt auch die Haftung nach Paragraph 11 BAO.

- Beteiligte an Straftaten oder Ordnungswidrigkeiten, die im Zusammenhang mit dem Erwerb steuererheblicher Daten von Bankkunden vor Unterzeichnung dieses Abkommens begangen wurden, werden weder nach schweizerischem noch nach österreichischem Recht verfolgt; bereits anhängige Verfahren werden eingestellt. Davon ausgeschlossen sind Verfahren nach schweizerischem Recht gegen Mitarbeitende von Banken in der Schweiz.

Teil 3 Erhebung einer Quellensteuer durch schweizerische Zahlstellen[↑]

Artikel 17 Erhebung einer der österreichischen Einkommensteuer entsprechenden Steuer mit abgeltender Wirkung durch schweizerische Zahlstellen[↑]

- Schweizerische Zahlstellen erheben von betroffenen Personen einen der österreichischen Einkommensteuer entsprechenden Betrag (nachfolgend «Steuer» genannt) auf folgenden Erträgen:

- Zinserträgen;

- Dividendenerträgen;

- sonstigen Einkünften als den unter den Buchstaben a und b genannten Erträgen;

- Veräusserungsgewinne.

Der Steuer unterliegen auch Entgelte oder Vorteile, die anstelle der in den Buchstaben a-d genannten Erträge gewährt werden.

- Schuldner der Steuer nach Absatz 1 ist die betroffene Person. Der Steuersatz beträgt 25 Prozent.

- Für die Erträge nach Absatz 1, soweit sie der Steuer unterlegen haben, gilt die österreichische Einkommensteuer als abgegolten, sofern das österreichische Einkommensteuergesetz für diese Erträge eine abgeltende Wirkung vorsieht.

Artikel 18 Steuersatzänderungen[↑]

- Die zuständige österreichische Behörde informiert die zuständige schweizerische Behörde schriftlich über Steuersatzänderungen im österreichischen Recht, die Erträge betreffen, welche nach Teil 3 dieses Abkommens besteuert werden.

- Steuersätze, die nach Unterzeichnung dieses Abkommens im österreichischen Recht geändert werden, finden zeitgleich Anwendung auf die Besteuerung der entsprechenden Erträge unter diesem Abkommen, sofern die zuständige schweizerische Behörde innerhalb von 30 Tagen, nachdem sie die Mitteilung der zuständigen österreichischen Behörde erhalten hat, nicht schriftlich mitteilt, dass die Satzänderungen bei der Anwendung dieses Abkommens nicht nachvollzogen werden. Die zuständige schweizerische Behörde veröffentlicht unverzüglich jede Steuersatzänderung und sorgt dafür, dass diese den schweizerischen Zahlstellen bekannt wird.

Artikel 19 Verhältnis zu anderen Steuern[↑]

- Die Erhebung der schweizerischen Verrechnungssteuer nach VStG bleibt unberührt. Die schweizerische Zahlstelle kann in eigenem Namen und auf Rechnung der betroffenen Person die vollumfängliche oder teilweise Rückerstattung beantragen, soweit dies das Doppelbesteuerungsabkommen zwischen der Schweiz und der Republik Österreich vorsieht. Die nach dem Doppelbesteuerungsabkommen nicht rückforderbare Verrechnungssteuer (Residualsteuer) wird an die Steuer nach Artikel 17 Absätze 1 und 2 angerechnet. Diese Anrechnung darf jedoch den Betrag der Steuer nach Artikel 17 Absätze 1 und 2 nicht übersteigen.

- Unterliegen Erträge nach Artikel 17 Absatz 1 in der Republik Österreich einer Quellensteuer, so rechnet die schweizerische Zahlstelle diese Quellensteuer an die Steuer nach Artikel 17 Absätze 1 und 2 an. Diese Anrechnung darf jedoch den Betrag der Steuer nach Artikel 17 Absätze 1 und 2 nicht übersteigen.

- Unterliegen Erträge nach Artikel 17 Absatz 1 einer Quellensteuer in einem Drittstaat, so rechnet die schweizerische Zahlstelle diese Quellensteuer an die Steuer nach Artikel 17 Absätze 1 und 2 an, soweit das Doppelbesteuerungsabkommen zwischen der Republik Österreich und dem Drittstaat die Rückerstattung dieser Quellensteuer ausschliesst (Residualsatz). Diese Anrechnung darf jedoch den Betrag der Steuer nach Artikel 17 Absätze 1 und 2 nicht übersteigen.

Artikel 20 Freiwillige Meldung[↑]

- Ermächtigt die betroffene Person eine schweizerische Zahlstelle ausdrücklich, der zuständigen österreichischen Behörde die Erträge eines Kontos oder Depots zu melden, so nimmt diese Zahlstelle anstelle der Erhebung der Steuer auf die Erträge nach Artikel 17 Absatz 1 eine Meldung der Erträge vor.

- Die Meldung umfasst folgende Angaben:

- Identität (Name und Geburtsdatum) und Wohnsitz der betroffenen Person;

- soweit bekannt die österreichische Finanzamts- und Steuernummer und/oder die österreichische Sozialversicherungsnummer;

- Name und Anschrift der schweizerischen Zahlstelle;

- Kundennummer der betroffenen Person (Kunden-, Konto- oder Depot-Nummer, IBAN-Code);

- betreffendes Steuerjahr;

- Totalbetrag der im entsprechenden Jahr angefallenen und nach Artikel 22 berechneten positiven und negativen Erträge oder Totalbetrag der Erträge nach Artikel 17 Absatz 1 Buchstaben a-d.

Artikel 21 Besteuerung im Veranlagungsverfahren in der Republik Österreich[↑]

Die nach Artikel 17 Absätze 1 und 2 erhobene Steuer gilt als in der Republik Österreich erhobene Kapitalertragsteuer nach Paragraph 93 EStG.

Artikel 22 Bemessungsgrundlage[↑]

- Die schweizerische Zahlstelle erhebt die Steuer auf Zahlungen ohne jeden Abzug und ohne Berücksichtigung der Anschaffungsnebenkosten wie folgt:

- bei Zinserträgen nach Artikel 17 Absatz 1 Buchstabe a:

- im Falle eines Zinsertrags nach Artikel 23 Absatz 1 Buchstabe a: auf dem Bruttobetrag der gezahlten oder gutgeschriebenen Zinsen,

- im Falle eines Zinsertrags nach Artikel 23 Absatz 1 Buchstabe b oder d: auf dem Betrag der dort bezeichneten Zinsen oder Erträge,

- im Falle eines Zinsertrags nach Artikel 23 Absatz 1 Buchstabe c: auf dem Betrag der dort bezeichneten Zinsen;

- bei Dividendenerträgen nach Artikel 17 Absatz 1 Buchstabe b:

- im Falle einer Dividende nach Artikel 24 Buchstabe a: auf dem Bruttobetrag der gezahlten oder gutgeschriebenen Dividenden oder dem Verkehrswert der Sachdividende im Zeitpunkt des Zuflusses,

- im Falle einer Dividende nach Artikel 24 Buchstabe b: auf dem Betrag der dort bezeichneten Dividenden,

- im Falle einer Dividende nach Artikel 24 Buchstabe c: auf dem Betrag der dort bezeichneten Einkünfte;

- bei sonstigen Einkünften nach Artikel 17 Absatz 1 Buchstabe c:

- im Falle sonstiger Einkünfte nach Artikel 25 Buchstabe a: auf dem Bruttobetrag der gezahlten oder gutgeschriebenen sonstigen Einkünfte,

- im Falle sonstiger Einkünfte nach Artikel 25 Buchstabe b: auf dem Betrag der dort bezeichneten sonstigen Einkünfte,

- im Falle sonstiger Einkünfte nach Artikel 25 Buchstabe c: auf dem Betrag der dort bezeichneten Erträge;

- bei Veräusserungsgewinnen auf Vermögenswerten nach Artikel 17 Absatz 1 Buchstabe d:

- Auf dem Veräusserungserlös abzüglich der Anschaffungskosten. Die Anschaffungskosten werden mit der Durchschnittsmethode erfasst. Bei Anschaffungen von Vermögenswerten vor dem 1. April 2012 gelten die Marktwerte per 1. April 2012 als Anschaffungskosten. Sind die Marktwerte per 1. April 2012 nicht verfügbar, so wird die Steuer auf 30 Prozent des Veräusserungserlöses erhoben.

- Stehen bei Anschaffungen nach dem 31. März 2012 historische Daten zur Ermittlung der Anschaffungskosten nicht zur Verfügung oder ist nicht bekannt, wann die Anschaffung erfolgt ist, so wird die Steuer auf 30 Prozent des Veräusserungserlöses erhoben.

- Überträgt die betroffene Person Vermögenswerte auf ein Konto oder Depot eines Dritten, so stellt dies eine Veräusserung dar.

- bei Zinserträgen nach Artikel 17 Absatz 1 Buchstabe a:

- Negative Erträge nach Artikel 17 Absatz 1 sind mit innerhalb des gleichen Kalenderjahres bei der gleichen schweizerischen Zahlstelle erzielten positiven Erträgen zu verrechnen. Auf Antrag der betroffenen Person erteilt die schweizerische Zahlstelle über die Höhe des verbleibenden Verlustes am Ende eines Kalenderjahres eine Bescheinigung nach festgelegtem Muster.

Artikel 23 Definition der Zinserträge[↑]

- Für die Zwecke dieses Abkommens gelten als «Zinserträge»:

-

- auf ein Konto eingezahlte oder einem Konto gutgeschriebene Zinsen, die mit Forderungen jeglicher Art zusammenhängen, einschliesslich Zinsen, die von schweizerischen Zahlstellen zugunsten der betroffenen Person auf Treuhandkonten gezahlt werden, unabhängig davon, ob sie hypothekarisch gesichert sind oder nicht und ob sie ein Recht auf Beteiligung am Gewinn des Schuldners beinhalten oder nicht (Zinsen aus Genussrechten). Dies schliesst insbesondere Erträge aus Staatspapieren, Anleihen und Schuldverschreibungen einschliesslich der mit diesen Papieren, Anleihen oder Schuldverschreibungen verbundenen Prämien und Gewinne ein, nicht aber Zinsen von Darlehen zwischen natürlichen Personen, die nicht im Rahmen ihrer Geschäftstätigkeit handeln. Zuschläge für verspätete Zahlungen gelten nicht als Zinserträge,

- vereinnahmte Optionsprämien (Stillhalterprämien);

- bei Verkauf, Rückzahlung oder Einlösung von Forderungen nach Buchstabe a (i) aufgelaufene oder kapitalisierte Zinsen;

- direkte oder über eine Einrichtung nach Artikel 4 Absatz 2 der Richtlinie 2003/48/EG des Rates vom 3. Juni 2003 im Bereich der Besteuerung von Zinserträgen (nachfolgend «Richtlinie» genannt) laufende Zinserträge, die ausgeschüttet oder thesauriert werden von:

- in einem Mitgliedstaat der Europäischen Union niedergelassenen Organismen für gemeinsame Anlagen,

- in einem Mitgliedstaat der Europäischen Union niedergelassenen Einrichtungen, die von der Wahlmöglichkeit nach Artikel 4 Absatz 3 der Richtlinie Gebrauch gemacht haben und die schweizerische Zahlstelle hiervon unterrichten,

- ausserhalb des Gebiets der Europäischen Union und der Schweiz errichteten Organismen für gemeinsame Anlagen,

- schweizerischen Anlagefonds;

- diesbezügliche Erträge, die bei Verkauf, Rückzahlung oder Einlösung von Anteilen an den nachstehend aufgeführten Einrichtungen realisiert werden:

- in einem Mitgliedstaat der Europäischen Union niedergelassenen Organismen für gemeinsame Anlagen,

- in einem Mitgliedstaat der Europäischen Union niedergelassenen Einrichtungen, die von der Wahlmöglichkeit nach Artikel 4 Absatz 3 der Richtlinie Gebrauch gemacht haben und die schweizerische Zahlstelle hiervon unterrichten,

- ausserhalb des Gebiets der Europäischen Union und der Schweiz errichteten Organismen für gemeinsame Anlagen,

- schweizerischen Anlagefonds.

-

- Liegen einer schweizerischen Zahlstelle keine Informationen über den Anteil der Zinszahlungen an den Erträgen vor, so gilt in den Fällen nach Absatz 1 Buchstaben c und d der Gesamtbetrag als Zinsertrag.

Artikel 24 Definition der Dividendenerträge[↑]

Für die Zwecke dieses Abkommens gelten als «Dividendenerträge»:

- auf ein Konto eingezahlte oder einem Konto gutgeschriebene Dividenden, die Einkünfte aus Aktien, Genussaktien oder Genussscheinen (Substanzgenussscheine), Kuxen, Gründeranteilen oder anderen Rechten – ausgenommen Forderungen – mit Gewinnbeteiligung darstellen sowie aus sonstigen Gesellschaftsanteilen stammende Einkünfte, die nach dem Recht des Staates, in dem die ausschüttende Gesellschaft ansässig ist, den Einkünften aus Aktien steuerlich gleichgestellt sind;

- direkte oder über eine Einrichtung nach Artikel 4 Absatz 2 der Richtlinie laufende Dividendenerträge, die ausgeschüttet oder thesauriert werden von:

- in einem Mitgliedstaat der Europäischen Union niedergelassenen Organismen für gemeinsame Anlagen,

- in einem Mitgliedstaat der Europäischen Union niedergelassenen Einrichtungen, die von der Wahlmöglichkeit nach Artikel 4 Absatz 3 der Richtlinie Gebrauch gemacht haben und die schweizerische Zahlstelle hiervon unterrichten,

- ausserhalb des Gebiets der Europäischen Union und der Schweiz errichteten Organismen für gemeinsame Anlagen,

- schweizerischen Anlagefonds;

- diesbezügliche Erträge, die bei Verkauf, Rückzahlung oder Einlösung von Anteilen an den nachstehend aufgeführten Einrichtungen realisiert werden:

- in einem Mitgliedstaat der Europäischen Union niedergelassenen Organismen für gemeinsame Anlagen,

- in einem Mitgliedstaat der Europäischen Union niedergelassenen Einrichtungen, die von der Wahlmöglichkeit nach Artikel 4 Absatz 3 der Richtlinie Gebrauch gemacht haben und die schweizerische Zahlstelle hiervon unterrichten,

- ausserhalb des Gebiets der Europäischen Union und der Schweiz errichteten Organismen für gemeinsame Anlagen,

- schweizerischen Anlagefonds.

Artikel 25 Definition der sonstigen Einkünfte[↑]

Für die Zwecke dieses Abkommens gelten als «sonstige Einkünfte»:

- im Zusammenhang mit strukturierten Finanzinstrumenten, Securities Lending, Repo-Geschäften, Swaps und vergleichbaren Transaktionen vereinnahmte Ersatzzahlungen für Zinsen nach Artikel 23 Absatz 1 Buchstabe a und Dividenden nach Artikel 24 Buchstabe a sowie anlässlich solcher Transaktionen vereinnahmte sonstige Gebühren und Kommissionen;

- direkte oder über eine Einrichtung nach Artikel 4 Absatz 2 der Richtlinie laufende sonstige Einkünfte, die ausgeschüttet oder thesauriert werden von:

- in einem Mitgliedstaat der Europäischen Union niedergelassenen Organismen für gemeinsame Anlagen,

- in einem Mitgliedstaat der Europäischen Union niedergelassenen Einrichtungen, die von der Wahlmöglichkeit nach Artikel 4 Absatz 3 der Richtlinie Gebrauch gemacht haben und die schweizerische Zahlstelle hiervon unterrichten,

- ausserhalb des Gebiets der Europäischen Union und der Schweiz errichteten Organismen für gemeinsame Anlagen,

- schweizerischen Anlagefonds;

- diesbezügliche Erträge, die bei Verkauf, Rückzahlung oder Einlösung von Anteilen an den nachstehend aufgeführten Einrichtungen realisiert werden:

- in einem Mitgliedstaat der Europäischen Union niedergelassenen Organismen für gemeinsame Anlagen,

- in einem Mitgliedstaat der Europäischen Union niedergelassenen Einrichtungen, die von der Wahlmöglichkeit nach Artikel 4 Absatz 3 der Richtlinie Gebrauch gemacht haben und die schweizerische Zahlstelle hiervon unterrichten,

- ausserhalb des Gebiets der Europäischen Union und der Schweiz errichteten Organismen für gemeinsame Anlagen,

- schweizerischen Anlagefonds.

Artikel 26 Definition der Veräusserungsgewinne[↑]

Für die Zwecke dieses Abkommens gelten als «Veräusserungsgewinne»:

- der Gewinn aus der Veräusserung von Anteilen an Körperschaften, Dividenden- und Zinscoupons, Darlehensverhältnissen, Ansprüchen aus Versicherungsverhältnissen und sonstigen Kapitalforderungen. Ebenfalls als Veräusserungsgewinn gilt der Gewinn aus strukturierten respektive als Termingeschäft ausgestalteten Finanzinstrumenten sowie der Differenzausgleich oder der durch den Wert einer veränderlichen Bezugsgrösse bestimmte Geldbetrag oder Vorteil, den die betroffene Person bei einem Termingeschäft erlangt. Als Veräusserung gilt auch die Einlösung, Rückzahlung, Abtretung oder die Einlage in eine Kapitalgesellschaft;

- direkte oder über eine Einrichtung nach Artikel 4 Absatz 2 der Richtlinie erzielte Veräusserungsgewinne, die ausgeschüttet oder thesauriert werden von:

- in einem Mitgliedstaat der Europäischen Union niedergelassenen Organismen für gemeinsame Anlagen,

- in einem Mitgliedstaat der Europäischen Union niedergelassenen Einrichtungen, die von der Wahlmöglichkeit nach Artikel 4 Absatz 3 der Richtlinie Gebrauch gemacht haben und die schweizerische Zahlstelle hiervon unterrichten,

- ausserhalb des Gebiets der Europäischen Union und der Schweiz errichteten Organismen für gemeinsame Anlagen,

- schweizerischen Anlagefonds,

thesaurierte Veräusserungsgewinne unterliegen nur zu 60 Prozent der Besteuerung;

- diesbezügliche Erträge, die bei Verkauf, Rückzahlung oder Einlösung von Anteilen an den nachstehend aufgeführten Einrichtungen realisiert werden:

- in einem Mitgliedstaat der Europäischen Union niedergelassenen Organismen für gemeinsame Anlagen,

- in einem Mitgliedstaat der Europäischen Union niedergelassenen Einrichtungen, die von der Wahlmöglichkeit nach Artikel 4 Absatz 3 der Richtlinie Gebrauch gemacht haben und die schweizerische Zahlstelle hiervon unterrichten,

- ausserhalb des Gebiets der Europäischen Union und der Schweiz errichteten Organismen für gemeinsame Anlagen,

- schweizerischen Anlagefonds.

Artikel 27 Administrative Bestimmungen[↑]

- Die schweizerischen Zahlstellen überweisen die nach Teil 3 dieses Abkommens erhobene Steuer jeweils spätestens zwei Monate nach dem Ende des Steuerjahres der Schweiz an die zuständige schweizerische Behörde. Die Deklaration erfolgt mittels einer gesonderten Aufstellung der Steuerbeträge nach Artikel 17 Absätze 1 und 2.

- Die zuständige schweizerische Behörde leitet diese Steuer jeweils spätestens drei Monate nach dem Ende des Steuerjahres der Schweiz in einer Zahlung an die zuständige österreichische Behörde weiter, wobei die zuständige schweizerische Behörde eine Bezugsprovision von 0,1 Prozent behält.

- Die Steuerbeträge nach Artikel 17 Absätze 1 und 2 werden von den schweizerischen Zahlstellen in Euro berechnet, abgezogen und an die zuständige schweizerische Behörde überwiesen. Erfolgt die Konto- oder Depotführung nicht in dieser Währung, so nimmt die schweizerische Zahlstelle die Umrechnung zum Devisentagesfixkurs publiziert durch die SIX Telekurs AG an dem für die Berechnung massgebenden Stichtag vor. Die zuständige schweizerische Behörde leitet die Steuer ebenfalls in Euro an die zuständige österreichische Behörde weiter.

- In Fällen der freiwilligen Meldung nach Artikel 20 übermitteln die schweizerischen Zahlstellen die Angaben nach Artikel 20 Absatz 2 jeweils spätestens drei Monate nach dem Ende des Steuerjahres der Schweiz an die zuständige schweizerische Behörde. Diese leitet die Angaben automatisch einmal pro Jahr spätestens sechs Monate nach dem Ende des Steuerjahres der Schweiz an die zuständige österreichische Behörde weiter.

Artikel 28 Bescheinigung der schweizerischen Zahlstelle[↑]

- Die schweizerische Zahlstelle erstellt zuhanden der betroffenen Person jährlich sowie bei Auflösung der Bankbeziehung eine Bescheinigung, die namentlich Angaben nach den Artikeln 17 und 19 sowie Verluste nach Artikel 22 Absatz 2 ausweist. Diese Bescheinigung hat einem festgelegten Muster zu entsprechen.

- Die Republik Österreich akzeptiert die Bescheinigungen der schweizerischen Zahlstellen nach Absatz 1 als Bescheinigungen für steuerliche Zwecke.

Artikel 29 Übertragung von Vermögenswerten und Änderung der Ansässigkeit[↑]

- Überträgt die betroffene Person Vermögenswerte von einer schweizerischen Zahlstelle auf ein Konto oder Depot bei einer anderen schweizerischen Zahlstelle, hat die übertragende Zahlstelle der übernehmenden Zahlstelle sämtliche für die Bestimmung der Bemessungsgrundlage relevanten Daten im Zusammenhang mit diesen Vermögenswerten mitzuteilen. Dies gilt entsprechend bei der Übertragung von Vermögenswerten von oder auf ein Konto oder Depot einer österreichischen Zahlstelle.

- Überträgt die betroffene Person Vermögenswerte von einer schweizerischen Zahlstelle auf ein Konto oder Depot bei einer ausländischen Zahlstelle oder teilt sie der schweizerischen Zahlstelle mit, dass sie nicht mehr in der Republik Österreich ansässig ist, so weist sie die schweizerische Zahlstelle auf die Deklarationspflicht im österreichischen Recht hin.

Artikel 30 Missbrauchsbestimmung[↑]

- Die Vertragsstaaten anerkennen, dass eine betroffene Person ihr Vermögen in einem Staat oder Territorium ihrer freien Wahl anlegen kann.

- Schweizerische Zahlstellen werden künstliche Strukturen, bei denen sie wissen, dass einziger oder hauptsächlicher Zweck die Umgehung der Besteuerung von Vermögenswerten nach den Bestimmungen dieses Abkommens ist, weder selber verwalten noch deren Verwendung unterstützen.

- Ungeachtet dessen, dass die betroffene Person Schuldner der Steuer nach Artikel 17 Absatz 1 ist, ist eine schweizerische Zahlstelle, die in Widerspruch zu Absatz 2 gehandelt hat, zur Bezahlung eines Betrages in der Höhe der umgangenen Steuer nach Artikel 17 Absätze 1 und 2 an die zuständige schweizerische Behörde verpflichtet. Die zuständige schweizerische Behörde leitet diesen Betrag an die zuständige österreichische Behörde weiter. Die schweizerische Zahlstelle kann gegen eine an einer Struktur nach Absatz 2 beteiligte betroffene Person Rückgriff nehmen.

Hat die Republik Österreich die auf den Erträgen von Vermögenswerten betroffener Personen geschuldete Steuer sowohl von der betroffenen Person als auch nach dieser Bestimmung von der schweizerischen Zahlstelle bezogen, so nimmt die zuständige österreichische Behörde im Ausmass des doppelten Bezuges eine Rückerstattung an die schweizerische Zahlstelle vor.

- Absatz 3 kommt nur dann zur Anwendung, wenn im konkreten Einzelfall eindeutige und direkte Beweise vorliegen.

- Ergibt sich, dass schweizerische Zahlstellen Meldungen oder Auskünfte nach diesem Abkommen unrichtig zu Lasten des Abgabenanspruches der Republik Österreich erteilt haben, hat dies die zuständige österreichische Behörde der zuständigen schweizerischen Behörde mitzuteilen.

Teil 4 Schlussbestimmungen[↑]

Artikel 31 Reziproke Massnahmen der Republik Österreich[↑]

Die Schweiz kann zum Zweck der Sicherung der Besteuerung von Kapitalerträgen, die in der Schweiz ansässige Personen bei Zahlstellen in der Republik Österreich erzielen, von der Republik Österreich im Rahmen der grundsätzlichen Gegenseitigkeit dieses Abkommens die Einführung entsprechender Massnahmen verlangen. Diese sind so auszugestalten, wie sie die Republik Österreich gegenüber anderen Staaten anwendet. Die Modalitäten werden in einer Vereinbarung zwischen den Vertragsstaaten festgelegt.

Artikel 32 Verwendung von Informationen[↑]

- Alle Informationen, die ein Vertragsstaat im Rahmen der Durchführung dieses Abkommens erhalten hat, sind ebenso geheim zu halten wie die aufgrund des innerstaatlichen Rechts dieses Staats beschafften Informationen und dürfen nur den Personen und Behörden (einschliesslich der Gerichte und der Verwaltungsbehörden) zugänglich gemacht werden, die mit der Veranlagung oder der Erhebung, der Vollstreckung oder der Strafverfolgung oder mit der Entscheidung von Rechtsmitteln hinsichtlich der vom Abkommen betroffenen Steuern befasst sind. Diese Personen oder Behörden dürfen die Informationen nur für diese Zwecke verwenden. Sie dürfen die Informationen in einem öffentlichen Gerichtsverfahren oder in einer Gerichtsentscheidung offen legen.

- Ein Vertragsstaat kann zur Durchführung dieses Abkommens erhaltene Informationen für andere Zwecke verwenden, wenn solche Informationen nach dem Recht beider Vertragsstaaten für solche andere Zwecke verwendet werden dürfen und die zuständige Behörde des übermittelnden Vertragsstaates dieser anderen Verwendung zugestimmt hat.

- Die in diesem Artikel enthaltenen Verwendungsbeschränkungen gelten nicht in Fällen einer freiwilligen Meldung nach den Artikeln 9 und 20.

Artikel 33 Durchführung dieses Abkommens[↑]

Die Vertragsstaaten treffen alle zur Umsetzung dieses Abkommens notwendigen Massnahmen, insbesondere den Erlass von Verfahrens-, Haftungs- und Strafvorschriften.

Artikel 34 Kontrolle[↑]

- Die zuständige schweizerische Behörde führt bei den schweizerischen Zahlstellen Kontrollen durch. Gegenstand der Kontrollen ist die Einhaltung der Pflichten, die sich für schweizerische Zahlstellen aus diesem Abkommen ergeben.

- Sie führt Kontrollen im Zusammenhang mit Teil 2 dieses Abkommens innerhalb von drei Jahren nach dem Inkrafttreten dieses Abkommens durch. Die Kontrollen sollen eine repräsentative Auswahl schweizerischer Zahlstellen erfassen.

- Kontrollen im Zusammenhang mit Teil 3 dieses Abkommens werden regelmässig durchgeführt.

- Die zuständige schweizerische Behörde informiert die zuständige österreichische Behörde jeweils in einem zusammenfassenden Bericht über die Resultate und wichtigsten Erkenntnisse der im Vorjahr gestützt auf diesen Artikel durchgeführten Kontrollen. Dieser Bericht kann veröffentlicht werden.

Artikel 35 Konsultation[↑]

- Bestehen zwischen den zuständigen Behörden hinsichtlich der Auslegung oder Anwendung dieses Abkommens im Einzelfall Schwierigkeiten, so konsultieren sich die zuständigen Behörden und bemühen sich um Verständigung auf eine Lösung. Können sie sich nicht auf eine Lösung einigen, so legen sie die Angelegenheit dem gemeinsamen Ausschuss vor.

- Die zuständige österreichische Behörde informiert die zuständige schweizerische Behörde über Änderungen des österreichischen Rechts zur Besteuerung von Erträgen, die durch dieses Abkommen erfasst werden.

- Die zuständigen Behörden informieren sich gegenseitig über Entwicklungen, die das ordnungsgemässe Funktionieren dieses Abkommens beeinträchtigen könnten. Hierzu gehören auch Informationen über einschlägige Abkommen, die ein Vertragsstaat mit einem Drittstaat abgeschlossen hat, insbesondere solche, die die Anwendung von Artikel 19 betreffen.

Artikel 36 Gemeinsamer Ausschuss[↑]

- Die Vertragsstaaten setzen mit dem Inkrafttreten dieses Abkommens einen paritätisch mit Vertreterinnen und Vertretern beider Vertragsstaaten besetzten gemeinsamen Ausschuss ein.

- Der gemeinsame Ausschuss legt Form und Inhalt der in diesem Abkommen vorgesehenen Bescheinigungen fest.

- Zusätzlich zu den dem gemeinsamen Ausschuss in anderen Bestimmungen dieses Abkommens übertragenen Aufgaben nimmt dieser folgende Funktionen wahr:

- Überprüfen des ordnungsgemässen Funktionierens dieses Abkommens;

- Analyse von relevanten Entwicklungen;

- Abgabe von Empfehlungen an die Vertragsstaaten zur Änderung oder Revision dieses Abkommens.

Artikel 37 Ausserordentliche Umstände[↑]

Gefährden ausserordentliche Umwälzungen auf den Finanzmärkten die Durchführung dieses Abkommens, so treten die Vertragsstaaten in Konsultation und treffen gemeinsam geeignete Massnahmen.

Artikel 38 Anhang[↑]

Der Anhang I ist ein integraler Bestandteil dieses Abkommens.

Artikel 39 Inkrafttreten[↑]

- Jeder Vertragsstaat notifiziert dem anderen Vertragsstaat auf diplomatischem Weg, dass die innerstaatlichen gesetzlichen Erfordernisse für das Inkrafttreten dieses Abkommens erfüllt sind. Das Abkommen tritt am 1. Januar des dem Eingang der späteren dieser Notifikationen folgenden Kalenderjahres in Kraft.

- Bezüglich des Teils 3 dieses Abkommens werden Zahlungen erfasst, die ab dem Inkrafttreten dieses Abkommens geleistet werden.

Artikel 40 Kündigung und Aufhebung[↑]

- Dieses Abkommen bleibt in Kraft, solange es nicht von einem der Vertragsstaaten gekündigt wird.

- Jeder Vertragsstaat kann dieses Abkommen durch Notifikation an den anderen Vertragsstaat zum Ende eines Kalenderjahres unter Einhaltung einer Frist von zwei Jahren kündigen.

- Beeinträchtigt ein Vertragsstaat die Wirkung dieses Abkommens in schwerwiegender Weise, so kann der andere Vertragsstaat dieses Abkommen durch Notifikation unter Einhaltung einer Frist von sechs Monaten kündigen. Vor der Notifikation informiert er den gemeinsamen Ausschuss und belegt gegenüber diesem die Beeinträchtigung dieses Abkommens durch den anderen Vertragsstaat.

- Absatz 3 gilt sinngemäss, falls eine Steuersatzänderung nach Artikel 18 Absatz 2 nicht nachvollzogen wird.

- Im Falle einer Kündigung dieses Abkommens:

- bleiben die Ansprüche der betroffenen Person nach Artikel 21 unberührt;

- erstellt die Schweiz bei Ende der Anwendbarkeit dieses Abkommens eine Schlussabrechnung und tätigt eine abschliessende Zahlung an die Republik Österreich.

Geschehen zu Bern, am 13. April 2012, in zwei Urschriften in deutscher Sprache.

Für die

Schweizerische Eidgenossenschaft

Eveline Widmer-Schlumpf

Für die

Republik Österreich

Maria Fekter

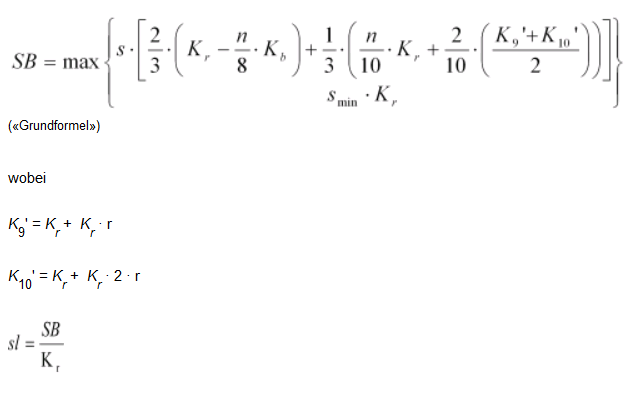

Anhang I[↑]

Berechnung des Steuerbetrages[↑]

Um Negativsteuern zu verhindern, gilt:

Falls Kr – n · Kb < 0, wird diese Grösse gleich null gesetzt. Der erhöhte Steuerbetrag SB‘ errechnet sich wie folgt: Falls sl ≥ 0.30 (d.h. 30 %) und: falls 2 Mio. ≤Kr < 4 Mio., dann gilt sl‘ = 0.32 falls 4 Mio. ≤Kr < 6 Mio., dann gilt sl‘ = 0.34 falls 6 Mio. ≤Kr < 8 Mio., dann gilt sl‘ = 0.36 falls 8 Mio. ≤Kr, dann gilt sl‘ = 0.38 Es gilt SB‘ = sl’·Kr .

Artikel 7 Absatz 5 legt fest, dass die Einmalzahlung in Euro berechnet wird. Alle Beträge in diesem Anhang sind somit in Euro.

| SB | Steuerbetrag |

| SB‘ | Erhöhter Steuerbetrag |

| s | Steuersatz (30 %) |

| sl | Steuerbelastung |

| sl‘ | Erhöhte Steuerbelastung |

| Kr | Relevantes Kapital |

| n | Anzahl Jahre der Bankbeziehung vor dem 31.12.2010, 0 ≤n ≤8 |

| Kb | Kapitalbestand am Ende des Jahres, in dem die Bankbeziehung eröffnet wurde. Für Bankbeziehungen, die vor dem 01.01.2003 eröffnet wurden, ist der Kapitalbestand am 31.12.2002 massgebend. |

| i | Jahr i, 1 ≤i ≤10, wobei das Jahr 1 am 01.01.2003 beginnt |

| Ki | Kapitalbestand am Ende des Jahres i |

| K8 | Kapitalbestand am Ende des achten Jahres (31.12.2010) |

| K10 | Kapitalbestand am Ende des zehnten Jahres (31.12.2012) |

| K9‚, K10‚ | Fiktives Kapital am Ende des neunten (31.12.2011), resp. des zehnten Jahres (31.12.2012) |

| r | Rendite (3 % per annum) |

| smin | Minimalsteuersatz (15 %) |

| Rückflüsse | Zuflüsse in den Jahren 9 und 10, welche Abflüsse in den Jahren 1-8 kompensieren |